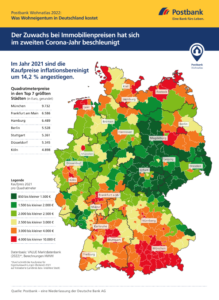

Unsere aktualisierten Immobilienmarktdaten zum 2. Quartal 2022 liegen vor und stehen den Nutzern der VALUE Marktdatenbank ab dem 08.07.2022 zur Auswertung bereit. Das Team VALUE Marktdaten informiert mit den VALUE Data Insights wie gewohnt über allgemeine und aktuelle Marktentwicklungen. Ein Wendepunkt in den Angebotspreisen ist noch nicht in Sicht, die Dynamik des ersten Quartals setzte sich im zweiten Quartal fort. Mieten legten nochmal eine Schippe drauf und zogen wieder stärker an. Die Preisentwicklung bei Neubauwohnungen zeigt allerdings in einigen A-Städten bereits Negativtendenzen.

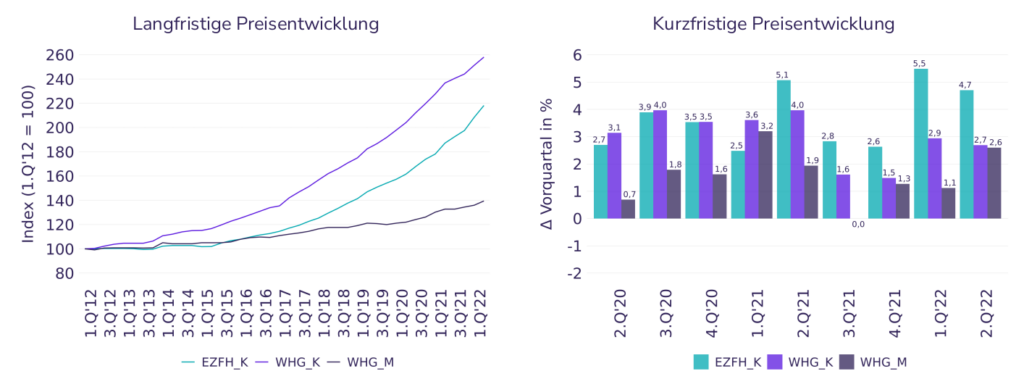

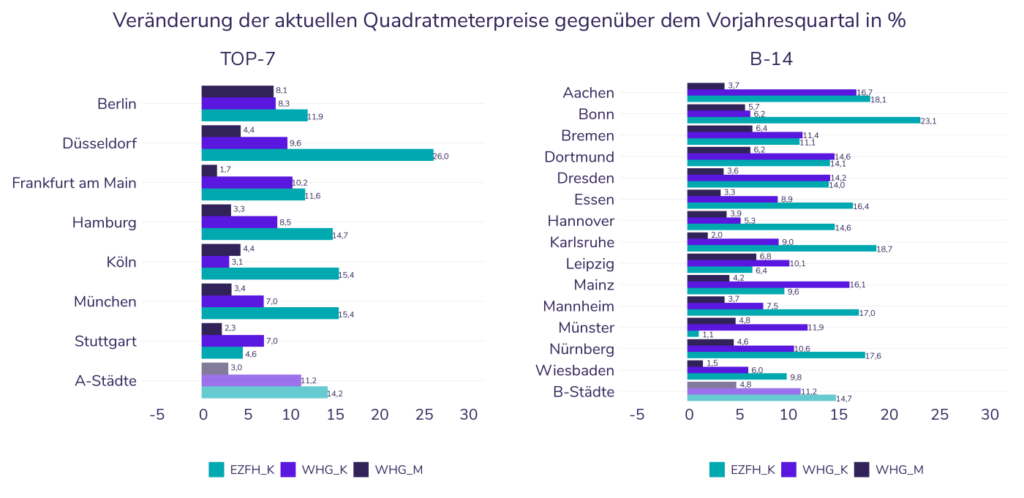

Die Preise auf dem deutschen Wohnungsmarkt sind im abgelaufenen Quartal auch im ungemütlichen Umfeld unbeirrt gestiegen. Trotz stark gestiegener Zinsen, Sanierungs- und Energiekosten verteuerten sich Einfamilienhäuser im Bestand mit 4,7% fast so stark wie im Vorquartal. Auch die Preise für Eigentumswohnungen im Bestand stiegen stetig weiter. Sie verteuerten sich um 2,7 % gegenüber dem Vorquartal. Die Mieten stiegen mit 2,6 % so stark wie lange nicht mehr. Einzig am Neubaumarkt zeigen sich in einzelnen Großstädten wie Frankfurt (–3,4 %) und Stuttgart (–2,3 %) Preisrückgänge.

Warum die Preise noch steigen ist fraglich. Ein hohes Ankaufspreisniveau trifft auf steigende Instandhaltungs-, Energie- und Sanierungskosten und das im Umfeld stark steigender Zinsen. Für Selbstnutzer sinkt das Kaufbudget und für Anleger bei gleichbleibenden Bedingungen die Gesamtrendite. Das hohe Zinsniveau führt zu einem allgemeinen Rückgang der Käufernachfrage, weshalb weitere Preissteigerungen unwahrscheinlich werden. Die hohen Energiekosten führen bei energetisch ineffizienten Immobilien zu geringeren Mietsteigerungspotenzialen und geringeren Kaufbudgets, da die Kaufkraft von den Heizkosten aufgefressen wird. Mit einer energetischen Sanierung ließe sich dies umgehen, aufgrund der stark gestiegenen Baukosten steigen aber auch hier die Kosten. Auch die Instandhaltungskosten steigen an, wodurch der Reinertrag von Anlageimmobilien sinkt. Für steigende Preise spricht daher nichts. Das abgelaufene Quartal war gekennzeichnt von Torschlusspanik, die sich zunächst auf der Nachfrageseite und anschließend auf der Angebotsseite wiederspigelte. Indiz dafür sind die insbesondere im Mai stark gestiegenen Insertionen. Spannend wird sein, wie sich ausgehend von steigenden Angebotspreisen die Transaktionspreise entwickeln.

Der Markt steht zurzeit auf beiden Seiten unter Druck: Nachfragefaktoren, die die Käufernachfrage schwächen (z.B. die Zinsen oder schlechte Konjunkturaussichten), stehen Angebotsfaktoren gegenüber, die das Angebotsvolumen perspektivisch reduzieren (Baukosten). Wenn sich Angebots- und Nachfragekurven gleichermaßen verschieben, dürften global auch keine größeren Preiskorrekturen zu erwarten sein. Es wird also nominal seitwärts gehen, sofern die Arbeitslosigkeit nicht steigt. Dennoch sind Objekteigenschaften, insbesondere die energetische Beschaffenheit von Immobilien und perspektivisch auch die Lage von zunehmender Relevanz. Der Selbstläufermarkt ist Vergangenheit. Die Zukunft ist differenzierter. Daten und Marktinformationen, auch zur Nachhaltigkeit der Objekte, sind wichtig und werden noch wichtiger.

Sonderauswertung „Regional Insight“

Mit dem Kapitel soll zur Transparenz auf den Immobilienmärkten in Regionen beigetragen werden, die sonst weniger im Fokus der Berichterstattung stehen.

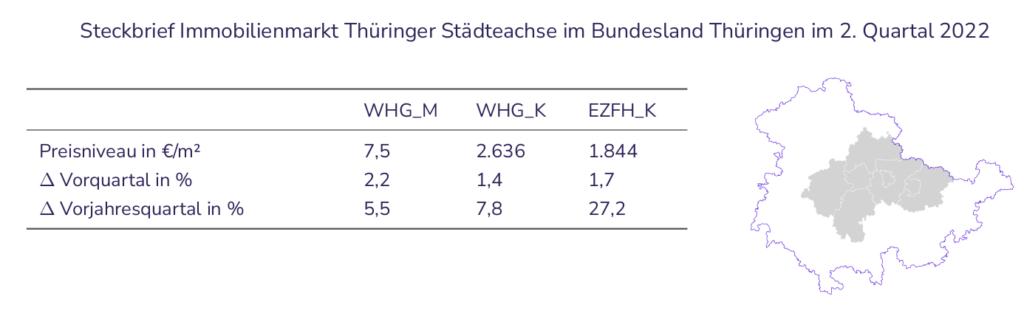

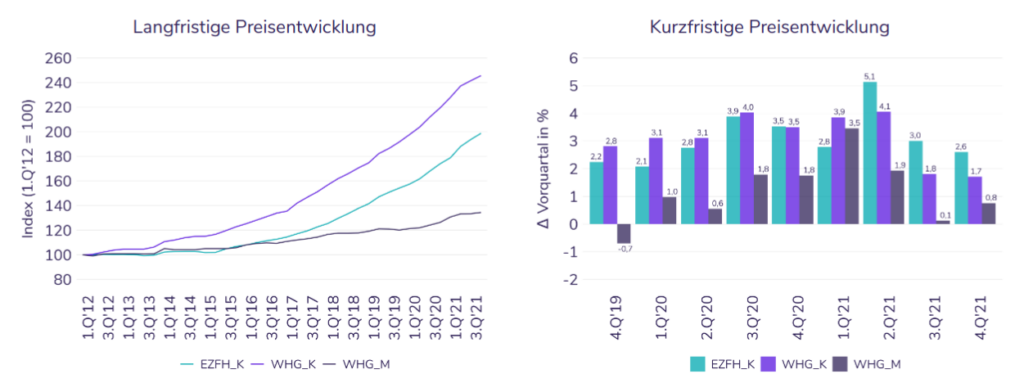

Fokus des Regional Insight ist die Region Thüringer Städteachse. Die Region liegt zentral im Land Thüringen und erstreckt sich von Erfurt über Weimar bis Jena, wobei der Fokus auf den Kernstädten und ihren jeweiligen Umlandkreisen liegt.

Fokus des Regional Insight ist die Region Thüringer Städteachse. Die Region liegt zentral im Land Thüringen und erstreckt sich von Erfurt über Weimar bis Jena, wobei der Fokus auf den Kernstädten und ihren jeweiligen Umlandkreisen liegt.

Detaillierte Informationen zu den Miet- und Kaufpreisentwicklugen in der Region Thüringer Städteachse mit den Städten Erfurt, Weimar und Jena inkl. Umlandkreise erhalten Sie in unseren VALUE Data Insights.

Den Bericht können Sie hier herunterladen

Die Pressemitteilung finden Sie hier.

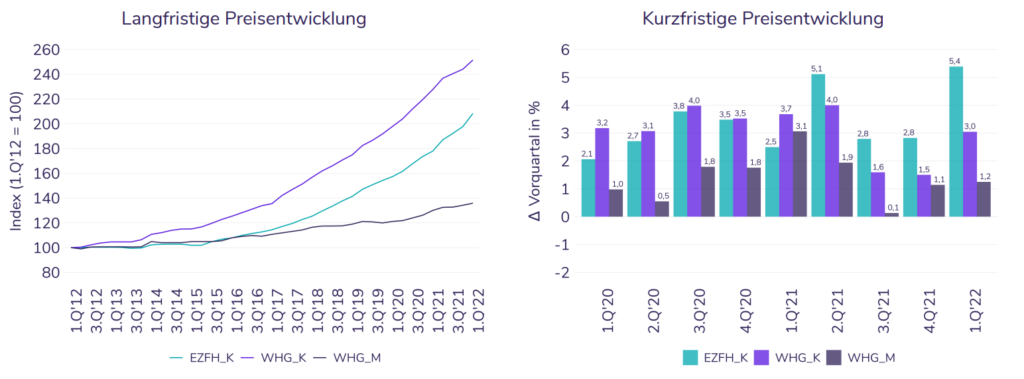

Fokus des Regional Insight ist die Region Süd-Baden, allerdings nur der südliche-westliche Teil. Die Region Süd-Baden liegt im Süd-Westen des Landes Baden-Württemberg und erstreckt sich vom Kreis Waldshut bis zum Ortenaukreis, wobei der Fokus auf den Kreisen Waldshut, Lörrach, Breisgau-Hochschwarzwald und der Stadt Freiburg liegt.

Fokus des Regional Insight ist die Region Süd-Baden, allerdings nur der südliche-westliche Teil. Die Region Süd-Baden liegt im Süd-Westen des Landes Baden-Württemberg und erstreckt sich vom Kreis Waldshut bis zum Ortenaukreis, wobei der Fokus auf den Kreisen Waldshut, Lörrach, Breisgau-Hochschwarzwald und der Stadt Freiburg liegt.

Der Wohnungsmarktüberblick H2-2020 von

Der Wohnungsmarktüberblick H2-2020 von