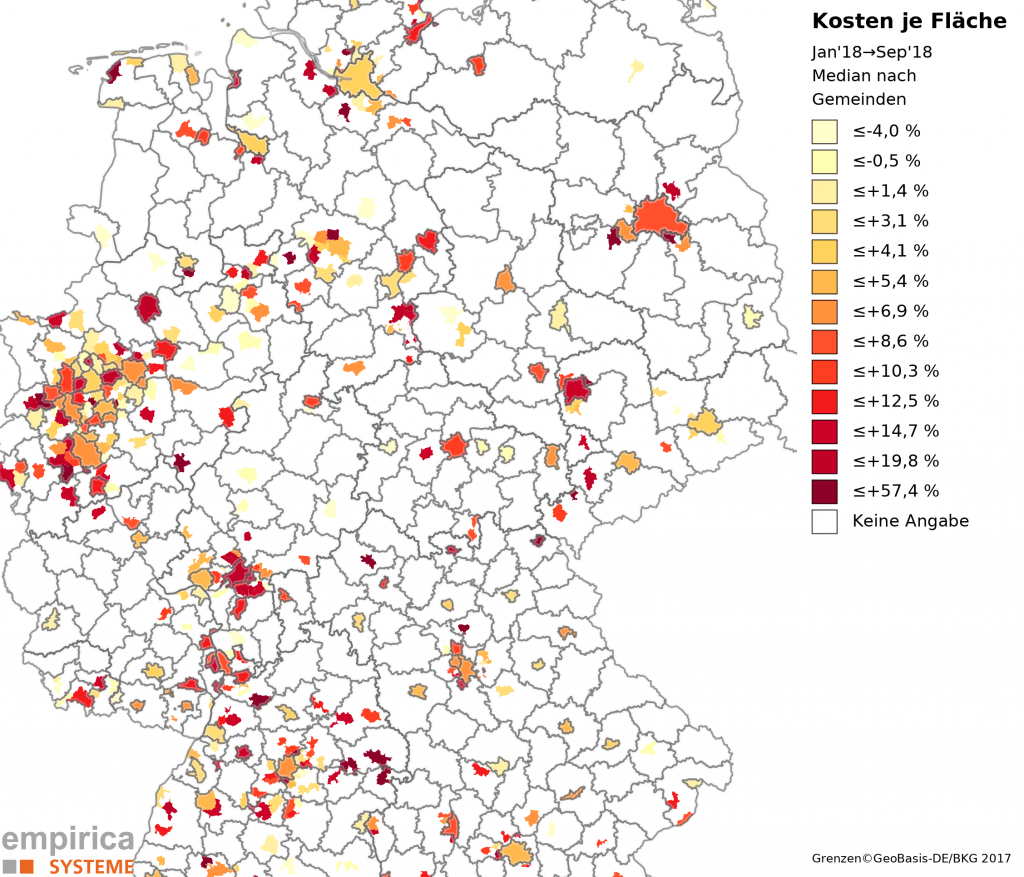

Wir wurden vom Nachrichtenmagazin Panorama beauftragt, eine Auswertung über Neubauwohnungen zu erstellen.

Die Ergebnisse sind auf tagesschau.de interaktiv abrufbar. Der Panorama Beitrag untersucht dazu die Ursachen und beleuchtet an dieser Stelle u.a. die vergleichsweise hohen Baukosten in Deutschland.

Die FAZ bezieht sich in einem Artikel über die Mietpreisbremse auf die Auswertung und illustriert mit Referenz auf das DIW, dass auch die Mietpreisbremse nicht ganz unschuldig an den hohen Neubaumieten sein dürfte. Auch die Zeit zitiert die Panorama Studie und führt den Gedanken zur Mietpreisbremse wie folgt aus: „Bei Neubauten habe die Mietpreisbremse jedoch dazu geführt, dass die Mieten in diesem Segment stärker stiegen als vor ihrer Einführung.“ heißt es hier. In der Wirtschaftswoche, die unsere Auswertung ebenfalls aufgegriffen hat, findet sich übrigens eine interessante Übersicht über die Kostentreiber des Neubaus.

Wir möchten an dieser Stelle noch darauf hinweisen, dass wir die Datenstudie exklusiv für Panorama bzw. die ARD erstellt haben. Daher möchten wir Sie bitten, nicht uns, sondern Panorama bei Fragen zum Beitrag oder einer möglichen Datenübermittlung zu kontaktieren.

Methodik in Kürze: Dazu haben wir Haushaltseinkommensdaten der empirica regio mit den Mieten von Neubauwohnungen (3-Zimmer) aus der empirica-systeme Marktdatenbank verschnitten. Daraus lässt sich eine durchschnittliche Mietbelastung für das Segment ableiten. Es kann aber auch untersucht werden, wie viele der jeweils angebotenen 3-Zimmer-Wohnungen für einem Durchschnittsverdienerhaushalt bezahlbar sind. Das Ergebnis zeigt, dass viele Haushalte mehr als 27 Prozent ihres Nettoeinkommens ausgeben müssten, um sich eine 3-Zimmer-Neubauwohnung zur Miete überhaupt leisten zu können.