Neue Daten: Aktualisierte Immobilienmarktdaten für Quartal 3 2020 stehen Ihnen zur Auswertung bereit

Schon wieder ist ein Quartal verstrichen und wir haben die aktuellen Immobiliendaten für das 3. Quartal kürzlich für Sie freigeschaltet. Wie jedes Quartal berichten wir zu diesem Anlass über allgemeine und aktuelle Marktbeobachtungen. Und – wie bereits in den letzen beiden Quartalen tun wir dies in den „VALUE Data Insight.„.

Der Lock-Down liegt nun schon einige Monate zurück und wir hoffen sehr, dass er der einzige Lock-Down bleibt. Die Pandemie jedoch zieht weiter ihre Kreise und viele Branchen kämpfen mit den Auswirkungen – auch ohne zweiten Lock-Down.

In der Breite scheint der Wohnimmobilientanker offensichtlich ohne Havarie durch diese Situation zu manövrieren. Überall wirken die Meldungen von der ungebremsten Preis-Dynamik wie Balsam für die Seelen oder Wasser auf die Mühlen.

In der Breite zeigt der Markt bis dato keine Anzeichen von Schwäche

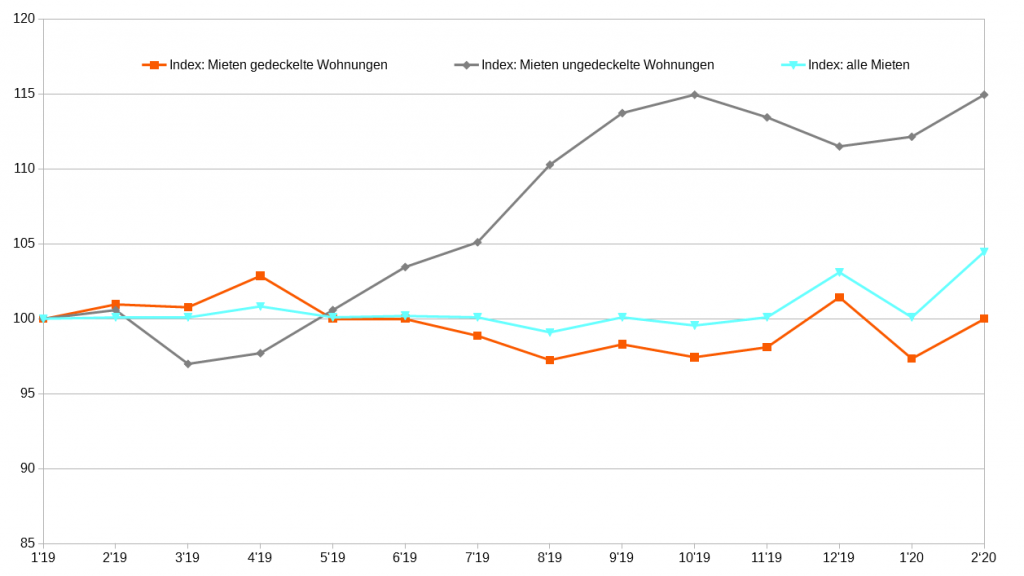

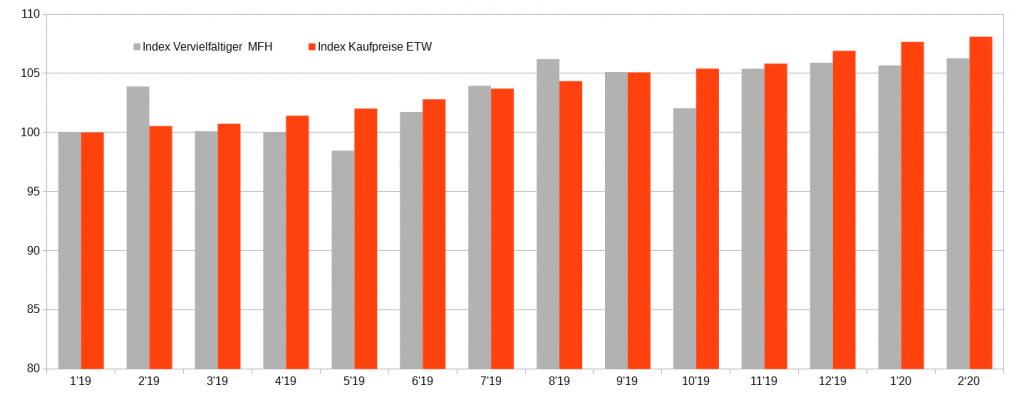

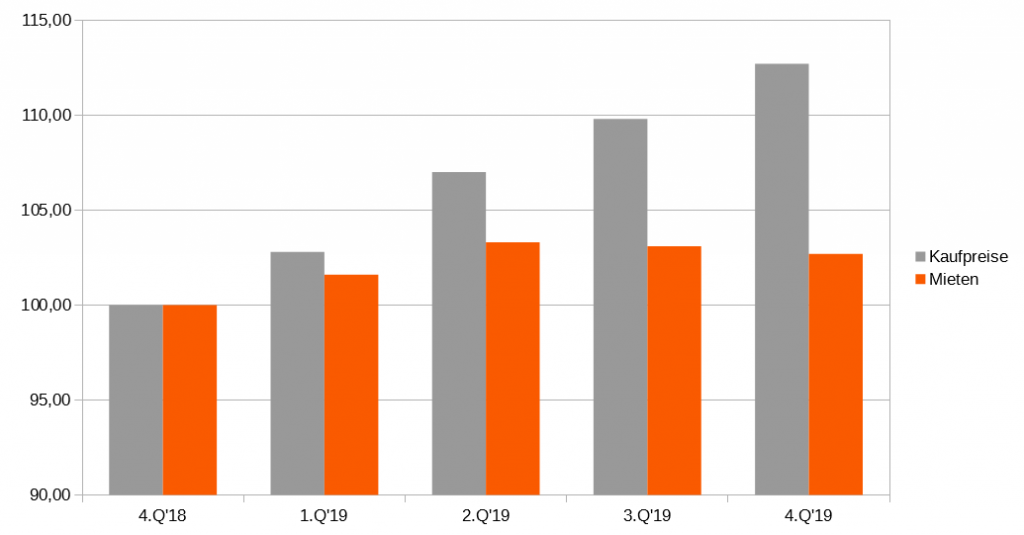

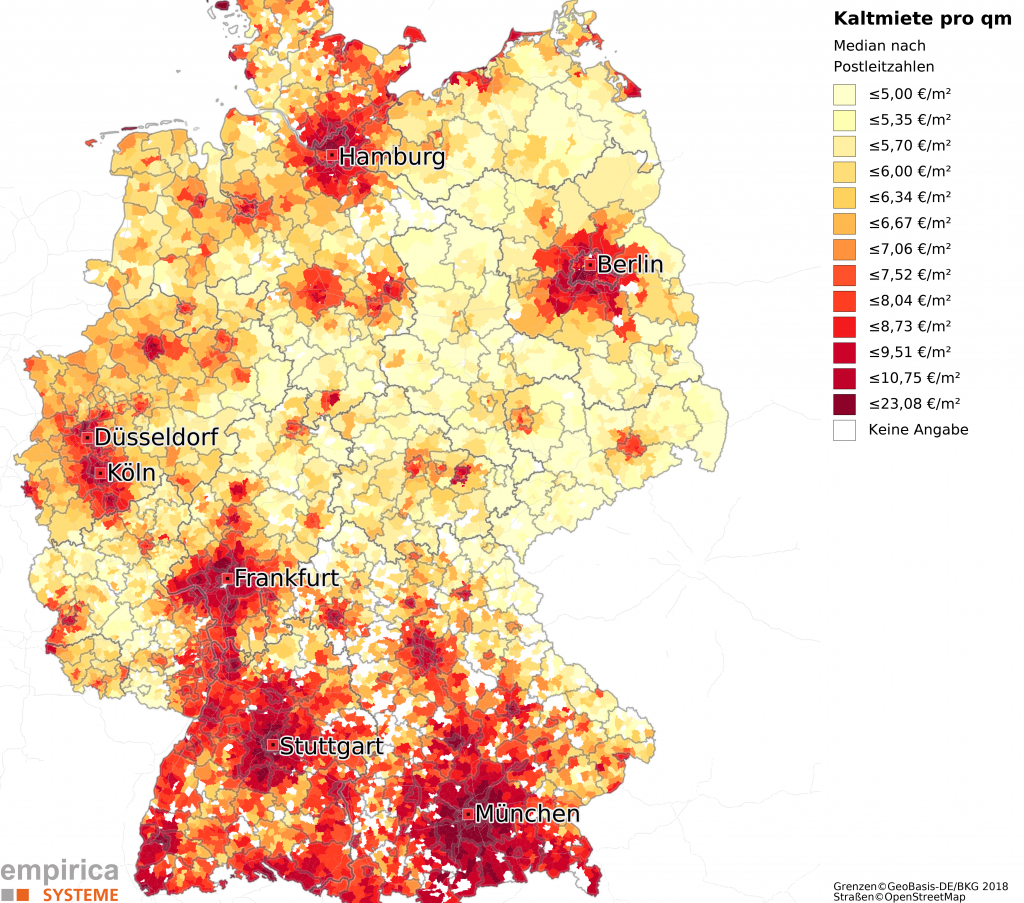

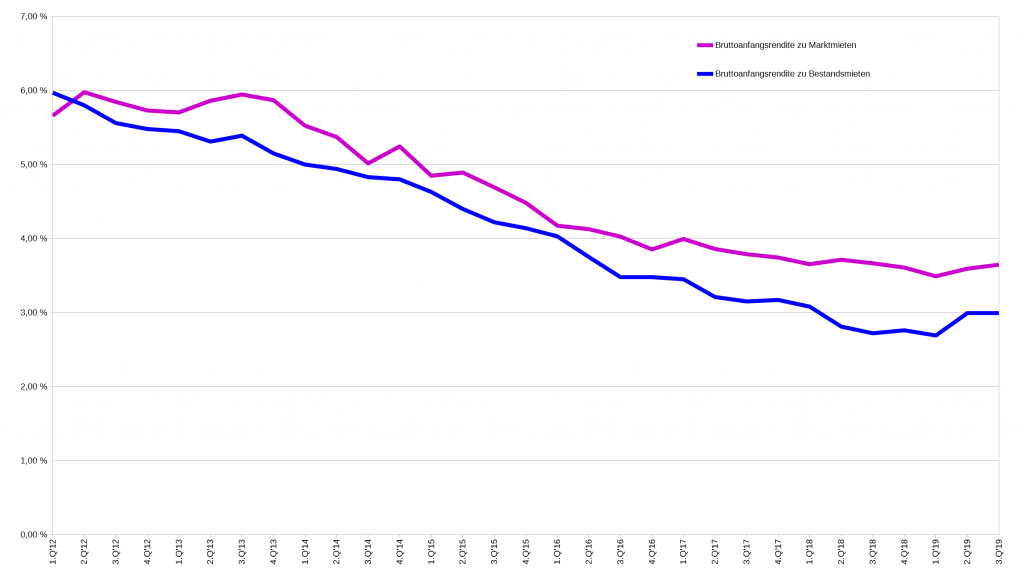

Und die Argumente stimmen: Einkommen relativ stabil, Gewohnt wird immer, das Angebot ist zu knapp und die Zinsen sind und bleiben niedrig. Die Entwicklung der Preise kennt daher bis dato nur eine Richtung. Diskurse, wie sie derzeit auf dem Büromarkt geführt werden, bleiben der Assetklasse Wohnen erspart. Die Kaufpreise für Wohnungen steigen im Mittel weiter an, teilweise sogar kräftig. Die Angebotsmieten für gebrauchte Wohnungen (kein Neubau) bewegen sich bundesweit wieder etwas stärker als in den Vorquartalen. Der Initialpreisindex (Preisindex erstmalig inserierter Angebote) liegt im Median höher als im jeweiligen Vorquartal. Auch weitere Frühindikatoren wie die Vermarktungsquote (vgl. Index- Vermarktungsquote) und auch die Anzahl der erstmalig inserierten Angebote (Mengenindex) überschreiten wieder das Vorkrisenniveau. In der Breite zeigt der Markt bis dato keine Anzeichen von Schwäche. Für das vierte Quartal 2020 sehen wir daher auch keine Anzeichen einer Korrektur aufziehen.

Risiko für Preisanpassungen steigt in einzelnen Regionen – aber noch nicht alarmierend

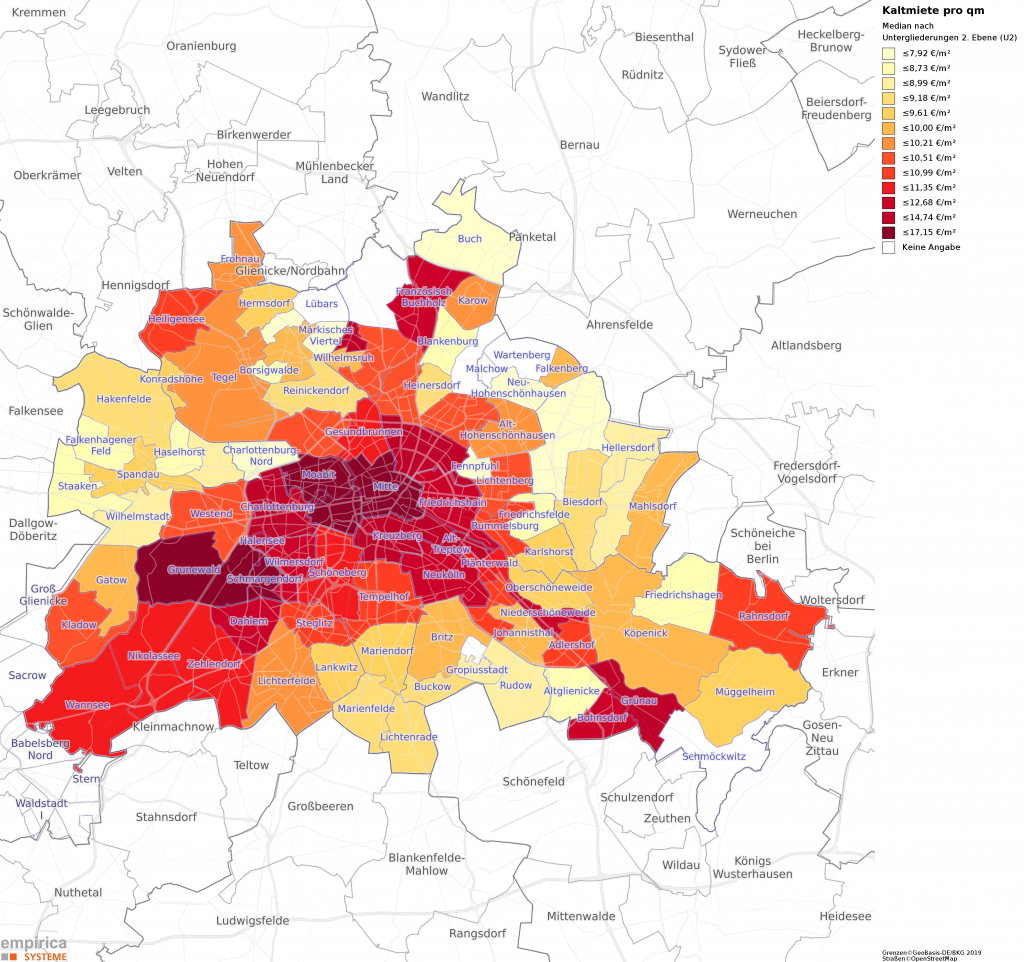

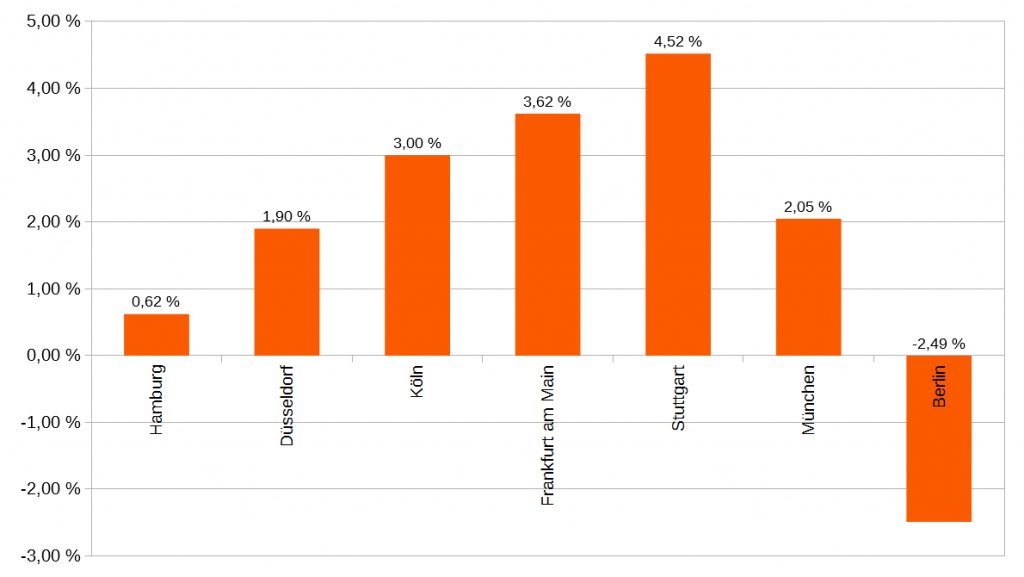

Aber: Es gibt Ihn nicht, „Den einen Wohnimmobilienmarkt“. Wohnimmobilienmärkte streben nach regionalen Gleichgewichtszuständen und zeichnen sich durch räumliche Abhängigkeiten aus. Ein zentrales Element ist dabei die Export-Basis der Region. Auswirkungen der Krise wirken daher absehbar insbesondere in Märkten mit ehemals ausgelasteter Produktionskapazität. Das Gesamteinkommen sinkt und damit auch die Immobilienkaufkraft. In der Folge sind Preisanpassungen zu erwarten. Tendieren ehemals Risiko-Freie Regionen nun zum Klumpenrisiko? Je länger die partiellen Flauten andauern, desto schlimmer kommt es am Ende für die Region. Besonders betroffen sind monostrukturelle Regionen und solche Regionen, die in mehreren Sektoren Export-Nachfrage verlieren: Treffen z.B. Rückgänge im Tourismus und gleichzeitig Einschnitte in der Produktion aufeinander, sinkt das Gesamteinkommen der Region merklich. Hier besteht in der Folge ein hohes Risiko für Preisanpassungen.

Bisher beobachten wir zwar punktuelle Preisrückgänge einzelner Regionen im dritten Quartal, auf Jahressicht zeigt sich hier aber immer noch ein Plus. Es besteht also noch kein Grund zur Beunruhigung. Bis dato sehen wir nur ein Risiko und keine Gefahr, aber dennoch: Erhöhte Wachsamkeit ist angesagt.

Nutzen Sie unsere Immobilienmarktdaten für aktuelle und für regional differenzierte Marktanalysen und ergänzen Sie damit Ihr Risikomanagement.

Mehr Informationen erhalten Sie im aktuellen VALUE Data Insight.