Unsere aktualisierten Immobilienmarktdaten zum 4. Quartal 2021 liegen vor und stehen den Nutzern der VALUE Marktdatenbank zur Auswertung bereit. Das Team VALUE Marktdaten informiert mit den VALUE Data Insights wie gewohnt über allgemeine und aktuelle Marktentwicklungen und wünscht Ihnen allen ein frohes, erfolgreiches und vor allem gesundes neues Jahr.

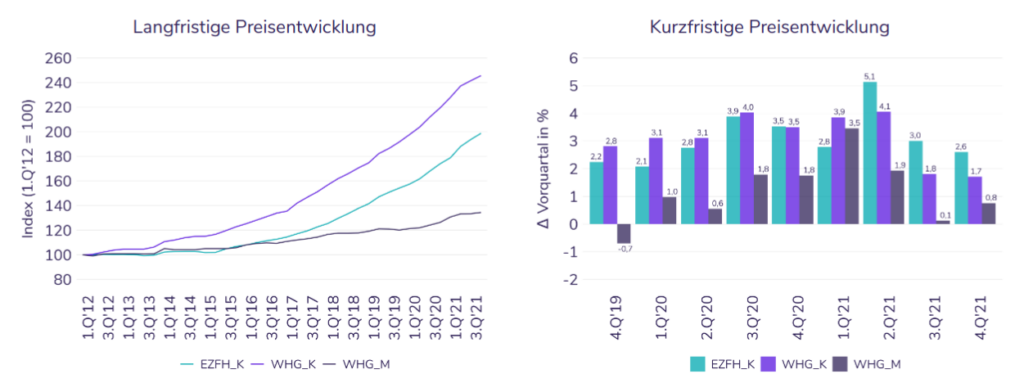

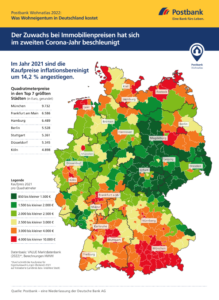

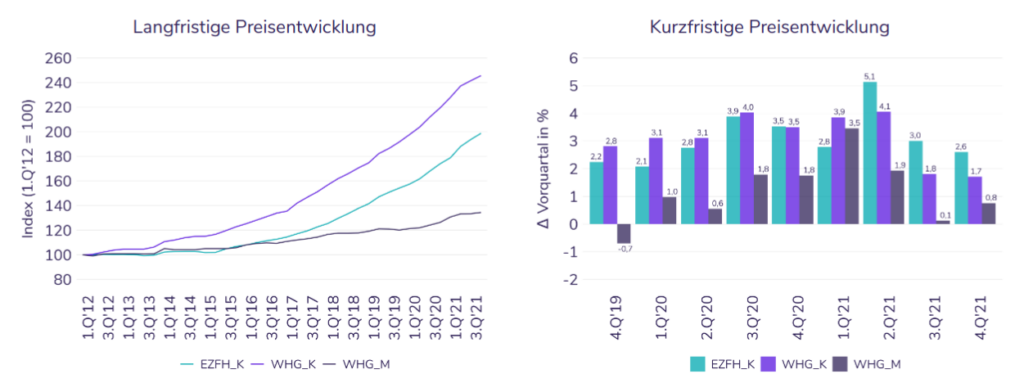

Die Preise auf dem deutschen Wohnungsmarkt sind im abgelaufenen Quartal weiter gestiegen, allerdings lässt die Dynamik erneut nach. Eigentumswohnungen im Bestand verteuerten sich um 1,7 % gegenüber dem Vorquartal, die niedrigste Wachstumsrate seit dem ersten Quartal 2017. Die Mieten stiegen lediglich um 0,8 %. Einfamilienhäuser verteuerten sich immerhin noch um 2,6 %, die Wachstumsraten nehmen aber auch hier ab.

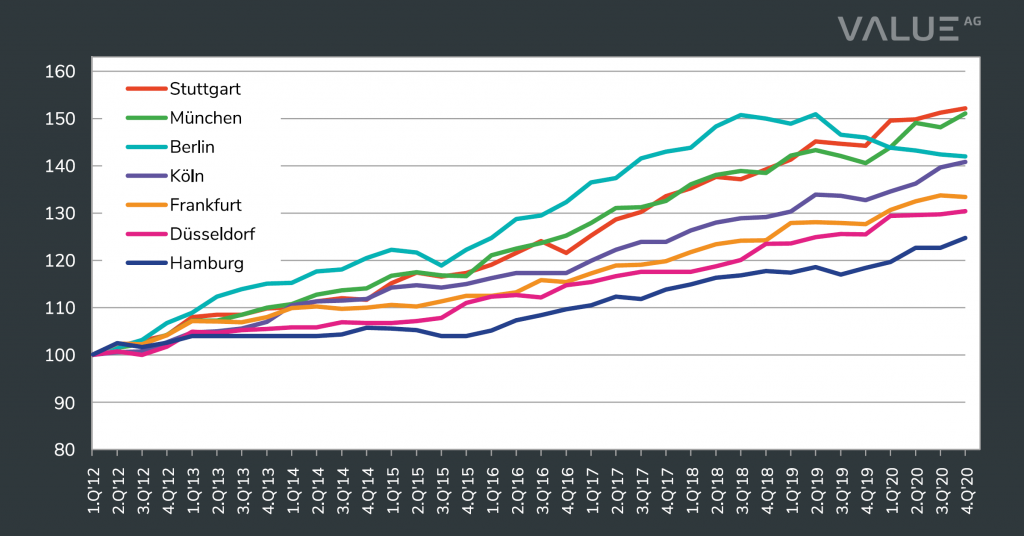

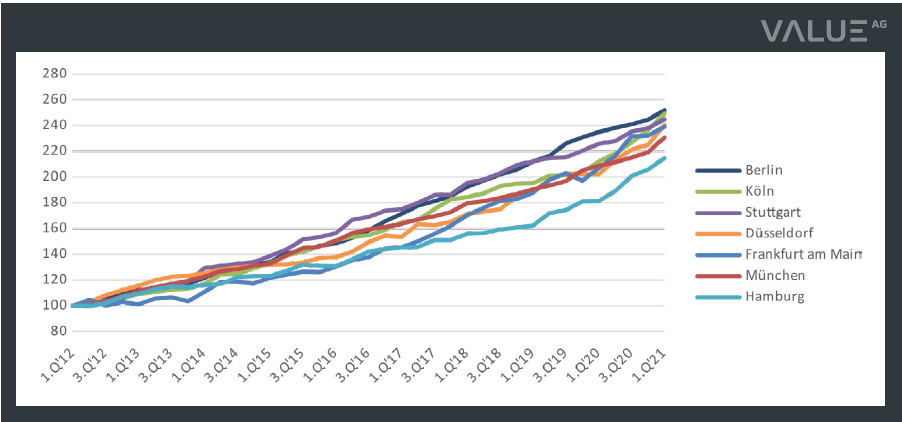

In den Metropolen legten die Kaufpreise für Wohnungen durchschnittlich um 2,1 % zu, die Mieten blieben im Median zum dritten Quartal in Folge konstant. Spitzenreiter bei gebrauchten Eigentumswohnungen unter den 7 Großstädten ist in diesem Quartal Frankfurt am Main mit einem Plus von 3,8 %, vor München (2,1 %), Stuttgart (1,8 %), Berlin (1,4 %), Köln (0,8 %) sowie Hamburg (0,7 %) und Düsseldorf (0,3 %). In den B-14 Städten stiegen die Preise für Eigentumswohnungen gegenüber dem letzten Quartal um 2,5 % (alle aktuellen Preise und die Entwicklungen zu Top-7 und B-14 Städten in den VALUE Data Insights)

Die Preisdynamik nimmt nach aktueller Datenlage in allen betrachteten Bestandssegmenten ab. Dass auf Jahressicht immer noch Rekordmeldungen zur Preisentwicklung verbucht werden können, geht auf die Steilvorlage der ersten Jahreshälfte 2021 zurück. Aktuell verfestigt sich der Eindruck, dass die Preise den Zenit erreichen, zumindest auf dem Bestandsmarkt. Angesichts stagnierender Mieten, der geringen Anfangsrenditen und – wie zuletzt gemeldet wurde – leicht ansteigender Leerstände ist dies keine überraschende Entwicklung.

Einen nicht unwesentlichen Beitrag zur abflachenden Bestandspreisentwicklung dürften auch die stark gestiegenen Baukosten geleistet haben. Den Altbau auf Vordermann zu bringen, wird zunehmend teurer; das geht zulasten tragfähiger Kaufpreise. Bei anhaltenden Baukostensteigerungen und gleichzeitig steigenden Energiekosten ist davon auszugehen, dass die teils überzogenen Preise für ineffiziente Bestandsbauten eine Korrektur erfahren.

Das Jahr 2022 wird spannend: Wachsende Anforderungen an energetisch Standards treffen auf höhere Baukosten sowie strengere Mietmarktregulierung. Die Bauoffensive der Ampel-Regierung trifft auf Material und Fachkräftemangel, die Konjunkturprognose wurde nach unten korrigiert und die Marschrichtungen von Inflation und/oder Zinsen im Euroraum sind unklar. Gleichzeitig geht der extreme Preisboom zu Ende. Es bleibt die Hoffnung, dass die Corona-Krise überwunden wird und keine neuen Krisen aufziehen.

In diesem Sinne wünscht Ihnen das Team VALUE Marktdaten ein frohes, erfolgreiches und vor allem gesundes neues Jahr!

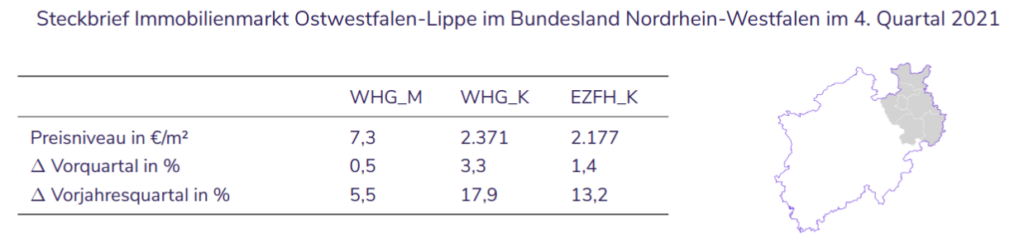

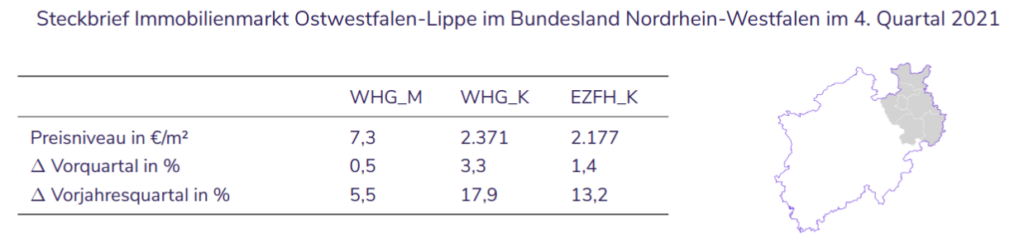

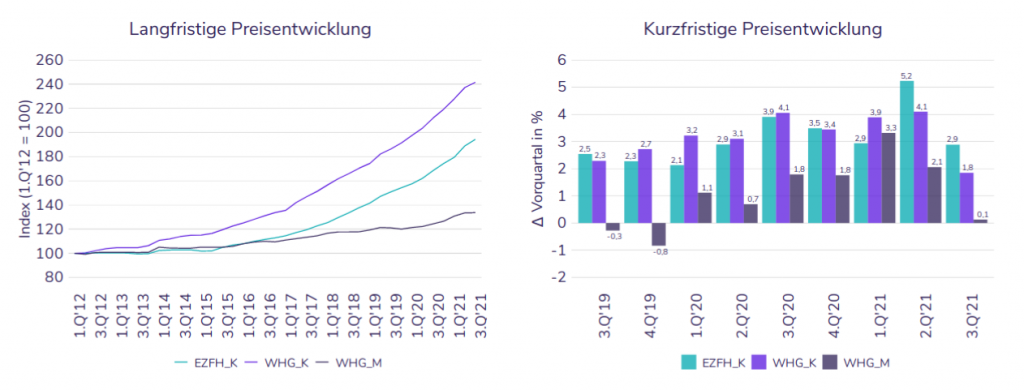

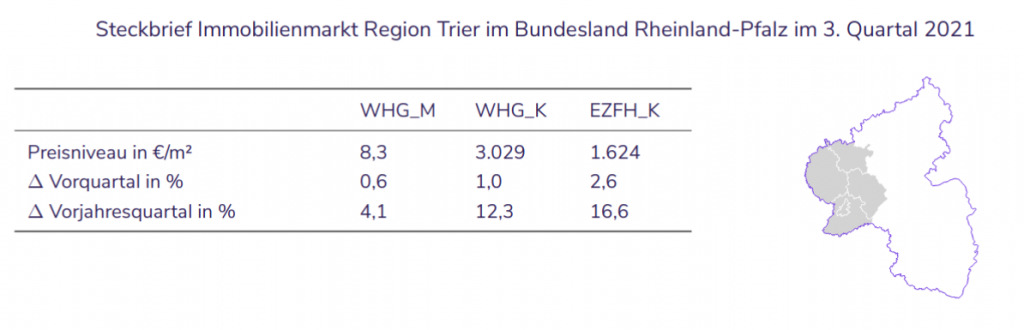

Darüber hinaus begleitet zum dritten mal die regionale Sonderauswertung „Regional Insight“ die Datenanalyse vom VALUE Marktdaten-Team. Mit dem Kapitel soll zur Transparenz auf den Immobilienmärkten in Regionen beigetragen werden, die sonst weniger im Fokus der Berichterstattung stehen.

In dieser Ausgabe liegt der Fokus auf der Region Ostwestfalen-Lippe. Detaillierte Preisinformationen für Einfamilienhäuser, Eigentumswohnungen oder Wohnungsmieten in den Kreisen und kreisfreien Städten Bielefeld, Gütersloh, Paderborn, Herford, Lippe, Minden-Lübbecke oder Höxter finden Sie in den aktuellen VALUE Data Insights.

Unsere Data Insights können Sie hier herunterladen.

Die Pressemitteilung folgt.

Wenn Sie einen Zugang zu unseren Marktdaten testen – oder auf unsere brandneuen automatisierten Bewertungslösungen zugreifen möchten, kontaktieren Sie uns gerne hier!

Der Wohnungsmarktüberblick H2-2020 von

Der Wohnungsmarktüberblick H2-2020 von